Как проводится оценка квартиры после залива — простая инструкция по решению сложного вопроса Столкнувшись

Сколько стоит независимая экспертиза квартиры после залива

Оценка ущерба от залива или затопления квартиры Расходы, которые вынуждено нести физическое или юридическое

Что значит снять квартиру через агентство

Советы, как правильно снять квартиру, чтобы не обманули Что необходимо знать, чтобы избежать неприятных

В каких случаях оспаривается дарственная на квартиру

В каких случаях дарственная оспаривается в суде? Дарственная на квартиру часто становится предметом спора

Как выключить домофон в квартире

Как самому подключить отключенный домофон Vizit Из года в год мы исправно платили абонплату

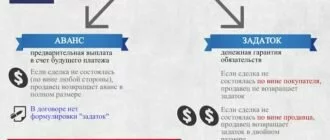

Предоплата за квартиру возвращается или нет

Как не возвращать аванс за квартиру Бесплатная юридическая консультация: Практика заключения договора аванса при

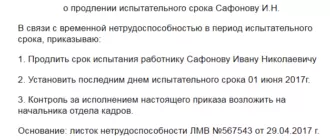

Может ли работодатель продлить испытательный срок

Продление испытательного срока по трудовому договору более трех месяцев В некоторых случаях работодателю может

Квартира с обременением что это значит

Что такое обременение на квартиру? Обременение на квартиру представляет собой появление отдельных прав на

Срок получения исполнительного листа в арбитражном суде

Как получить исполнительный лист в арбитражном суде В нашем современном обществе, постоянно возникают споры

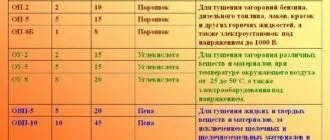

Огнетушители виды и характеристики срок годности

Срок годности огнетушителей порошковых К соблюдению правил пожарной безопасности предъявляются строгие требования. Неисправная техника

Как зарегистрировать незавершенное строительство жилого дома

Как зарегистрировать объект незавершенного строительства? Регистрация объекта незавершенного строительства – процедура, требующая представления пакета

Можно ли парковаться у подъезда жилого дома

Парковка у подъезда Вечная борьба между пешеходами и автовладельцами принимает новый устрашающий размах, когда